Ingyenes QE regressziós frissítéseket kaphat

Küldünk egy fájlt myFT Daily Digest E-mail kerekítése a legújabbra Mennyiségi lazítás csökkenése Hírek minden reggel.

A Fed felduzzadt mérlegének szűkítését célzó kampánya ebben a hónapban várhatóan eléri az 1 billió dollárt, ami mérföldkő az amerikai jegybank azon törekvésében, hogy megfordítsa a világjárvány korszakában évek óta tartó könnyű monetáris politikát, mivel a befektetők arra figyelmeztetnek, hogy a további megszorítások a pénzügyi piacok megrendülését fenyegetik.

Az Egyesült Államok jegybankja dollárbillió dollár értékben vásárolt államkötvényeket és jelzálog-fedezetű értékpapírokat, hogy segítse a pénzügyi rendszer stabilizálását a Covid-19 világjárvány korai szakaszában, de tavaly tavasszal cserelehetőség nélkül hagyta lejáratni állományát.

Augusztus 9-re a Fed portfóliója 0,98 billió dollárral zsugorodott a portfólió tavaly májusi 8,55 billió dolláros csúcsa óta, és a heti adatok elemzése azt sugallja, hogy jó úton halad, hogy a hónap vége előtt meghaladja az 1 billió dollárt.

Azáltal, hogy eltávolítja az egyik legnagyobb vevőt az államkötvény-piacokról, a Fed mérlegcsökkentése – az úgynevezett mennyiségi szigorítás – növeli az adósságkínálatot, amelyet a magánbefektetőknek fel kell venniük.

A jegybank számára a mennyiségi szigorítás kockázatos út lehet. 2019-ben kénytelen volt befejezni korábbi próbálkozását, miután a mérleg kannibalizálása hozzájárult a hitelfelvételi költségek meredek emelkedéséhez, ami megrémítette a piacokat.

A szigorítás legutóbbi köre eddig zökkenőmentesen zajlott, bár a 2018-2019-es csökkentések ütemének közel kétszeresével történt. A befektetők szerint a rugalmasság azt a tényt tükrözi, hogy a globális pénzügyi rendszer likviditásban van a világjárvány óta, de a további hanyatlás háttere egyre nagyobb kihívást jelent.

„A második billiós mérlegcsökkentés valószínűleg még nagyobb hatással lesz” – mondta Jay Barry, a JPMorgan amerikai kamatláb-stratégiáért felelős társvezetője. „Az első billió a szövetségi alapok gyorsan emelkedő kamatának hátterében történt, a második billió pedig még fontosabb, mert a kincstári kínálat ütemének gyorsabb növekedése miatt következik be.”

A Fed célja, hogy 2025 közepéig további 1,5 billió dollárt csökkentsen mérlegéből, ahogyan az Egyesült Államok kormánya drámaian megnöveli az általa kibocsátott adósságállományt, és ahogy a külföldi befektetők kereslete csökken.

Ez azzal fenyeget, hogy megemelkedik a kormány és a vállalatok hitelfelvételi költségei, és sok olyan befektető veszteségéhez vezet, akik idén kötvényeket halmoztak fel, és a hozamok csökkenésére számítanak, ahogy az emelkedő kamatciklus a végéhez közeledik.

Manmohan Singh, a Nemzetközi Valutaalap vezető közgazdásza szerint további 1 billió dollár QT a szövetségi alapok kamatának további 0,15-0,25 százalékponttal történő emelését jelenti.

„Amint a kamatlábak stabilizálódnak, könnyebb lehet látni a QT növekedésének hatásait” – mondta.

A Pénzügyminisztérium idén felpörgette a kötvénykibocsátást, hogy áthidalja az alacsonyabb adóbevételek és a magasabb állami kiadások közötti szakadékot. A hónap elején az ügynökség bejelentette, hogy a következő negyedévben növeli aukciós volumenét, és a következő negyedévekben további növekedésre kerül sor. Megan Sweber, a Bank of America árazási elemzője becslése szerint egyes aukciós mennyiségek tetőzhetnek, akárcsak 2021-ben, a Covid-19-hitelfelvétel csúcsán.

Mindeközben Japán, a kincstári kötvények legnagyobb külföldi tulajdonosa iránti kereslet várhatóan csökkenni fog. A Bank of Japan júliusban lazított az államkötvény-piacon, így a japán kötvényhozamok közel egy évtizede a legmagasabb szintre kerültek. A kötvényhozamok emelkedése arra késztette a befektetőket, hogy a japán pénzek nagymértékű visszaköltöztetésére számítsanak, a kincstárakból származó jelentős beáramlással.

A Qt még ebben a forgatókönyvben sem fog olyan likviditási katasztrófához vezetni, mint 2019-ben. A négy évvel ezelőttitől eltérően még mindig bőven van likviditás a pénzügyi rendszerben. Annak ellenére, hogy a kihasználtság csökkent, a Federal Reserve speciális eszköze, amelyet kifejezetten a felesleges készpénz felszívására terveztek, még mindig 1,8 billió dollárt fektet be minden este. A banki tartalékok idén csökkentek, de továbbra is jóval a Fed által aggodalomra okot adó szint felett maradnak.

Egyes elemzők azonban úgy vélik, hogy a kincstári piac hozamai jelentősen emelkedhetnek, különösen a hosszú lejáratú kötvények esetében. A magasabb hozam alacsonyabb árakat tükröz.

„A Fed feloldása, bár negatív, meredekebb hozamgörbét eredményezhet” – mondta Barry.

„Bár végül megemeltük az árakat, [QT] Ez befolyásolhatja a hozamgörbét az idei év hátralévő részében és a következő évben is.”

Mivel a kincstári hozamok támogatják az egyes eszközosztályok értékelését, egy nagy emelkedés a vállalati hitelfelvevők számára is magasabb költségeket jelenthet, és tompíthatja a részvények idei emelkedését.

„Minden oda-vissza folyik a vevők és az eladók és a piac között” – mondta Scott Skyrim, a Curvature Securities repo kereskedője. „És természetesen, ha mozgatja a dolgokat, az általában nagyobb volatilitást okoz. Szeptemberben és októberben nagyobb volatilitást várnék, mivel több probléma merül fel.”

„Utazási specialista. Tipikus közösségi média tudós. Az állatok barátja mindenhol. Szabadúszó zombinindzsa. Twitter-barát.”

More Stories

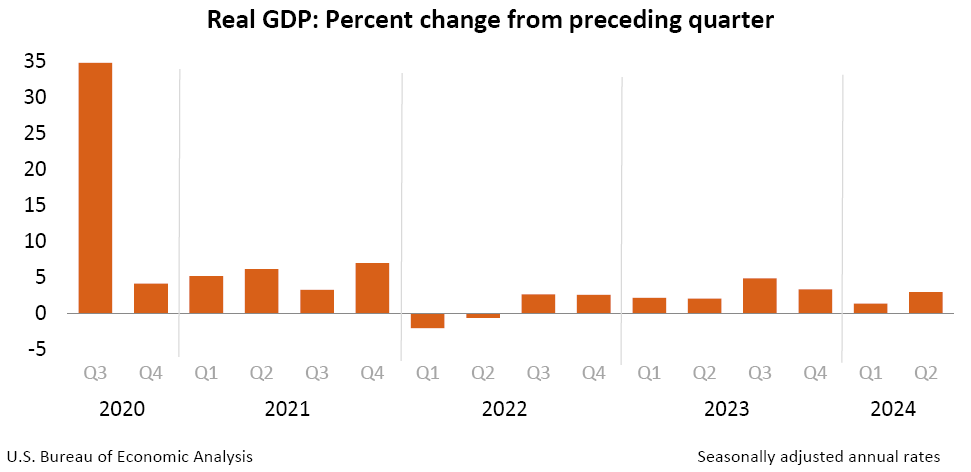

GDP (második becslés), vállalati nyereség (előzetes becslés), 2024 II

Az Nvidia bevételeinek összefoglalója: A vezérigazgató Blackwellről beszél, de nem felel meg a legmagasabb elvárásoknak

Csökken a Nasdaq és az S&P 500 részvényei az Nvidia csalódást keltő eredménye előtt