Brendan MacDiarmid – Reuters

Az Arm vezérigazgatója, Rene Haas és a vezetők ujjonganak, amikor a Softbank’s Arm chiptervező cég kezdeti nyilvános ajánlattételt tart 2023. szeptember 14-én.

New York

CNN

—

Itt a legnagyobb IPO 2021 óta.

Az Egyesült Királyságbeli chiptervező Arm csütörtökön debütált a Nasdaq-on, részvényenként körülbelül 56 dolláron, azaz 10%-kal az eredeti ajánlati árfolyam felett. Ezzel a cég piaci értéke megközelítőleg 60 milliárd dollárra nőtt.

A részvények 16%-kal emelkedtek a délutáni kereskedésben.

Az IPO-piac közel kétéves aszálya után az AI királygyártó Arm csütörtök délután 95,5 millió részvényrel kezdte meg a kereskedést New Yorkban „ARM” szimbólum alatt.kar). Erőteljes nyitása jelenti az idei legnagyobb IPO-t – és a legnagyobbat a Rivian elektromos teherautó-gyártó 2021 óta.

A SoftBank, amely 2016-ban 32 milliárd dollárért megvásárolta az Armot, megtartja a cég részvényeinek mintegy 90%-át.

Bár sok amerikai valószínűleg soha nem hallott az Arm-ról, a legtöbben naponta használják a cég termékeit. alma (Teve), Samsung, Nvidia (NVDA) A Google Arm terveket és utasításokat használ a chipek létrehozásához. A cég nélkülözhetetlen az okostelefonok, laptopok, videojátékok, televíziók és GPS egységek gyártásában.

Egy múlt heti bejelentés szerint olyan cégek, mint az Apple, a Google, az Nvidia, az AMD, a Samsung és a TSMC jelezték érdeklődésüket az ajánlat sarokkövei befektetőként.

Az üzletkötés több mint egy évtizede a legalacsonyabb szintre esett, mivel a recessziótól való félelem és az emelkedő kamatlábak visszafogják az értékelést. A Wall Street úgy tekinti az Arm’s tőzsdét, mint egy időjárási léggömböt számos technológiai vállalat számára, amelyek a tőzsdére lépésre várnak.

Goldman Sachs (A) idén nyáron arról számolt be, hogy befektetési banki bevételei 20%-kal estek vissza 2023 második negyedévében. Összességében a negyedéves nyereség 58%-kal, 1,2 milliárd dollárra esett vissza az egy évvel ezelőttihez képest.

„A befektetési banki tevékenység számos területén az aktivitási szintek évtizedes mélypontok közelében lebegnek, és az ügyfelek nagyrészt fenntartották a „kockázatmentes” álláspontot… A negyedév folyamán. Ez azt jelenti, hogy az ügyfelek aggódnak a fogadások miatt egy bizonytalan gazdasági környezetben.

A szakértők azonban azt mondják, hogy rengeteg egészséges cég vár nyilvános bemutatkozásra, de nem akarnak az elsők kilépni.

Arm sikeres debütálása lehet a nagy IPO, amely megalapozza a többit.

„Ez nagy ügy” – mondta Dave Sekera, a Morningstar Research Services amerikai piaci stratégája. „Az a nagy ötlet a befektetők számára, még a nyilvános piacokon is, hogy ha ez az IPO sikeres lesz, az új IPO-k hulláma előtt nyitja meg a kaput. Ez összességében pozitív piaci hangulatot teremtene a tőzsdén.”

A Goldman Sachs az IPO vezető biztosítója. A bank részvényei mintegy 2,6%-ot erősödtek csütörtökön.

Ez a történet fejlődik, és frissítésre kerül.

„Utazási specialista. Tipikus közösségi média tudós. Az állatok barátja mindenhol. Szabadúszó zombinindzsa. Twitter-barát.”

More Stories

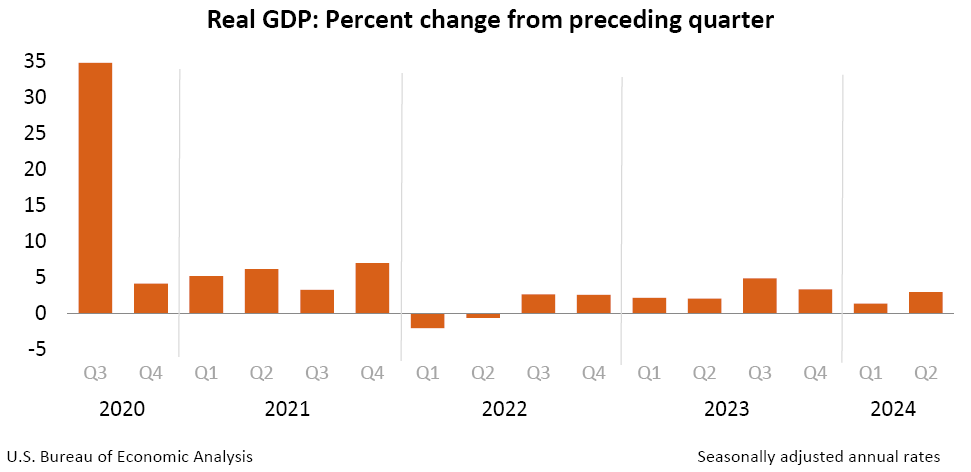

GDP (második becslés), vállalati nyereség (előzetes becslés), 2024 II

Az Nvidia bevételeinek összefoglalója: A vezérigazgató Blackwellről beszél, de nem felel meg a legmagasabb elvárásoknak

Csökken a Nasdaq és az S&P 500 részvényei az Nvidia csalódást keltő eredménye előtt