Az első negyedév rossz volt: az induló nyilvános ajánlatok összeomlottak, a befektetési banki szolgáltatások csapást mértek, a jelzáloghitel-tevékenység akadozott, és egyéb dolgok történtek.

által Wolf Richter nak nek Farkas utca.

A mérlegfőösszeg szerinti öt legnagyobb amerikai bank és bankholding – a JP Morgan, a Bank of America, a Wells Fargo, a Citigroup és a Goldman Sachs Group – közül négy jelentett eddig első negyedéves eredményt, és a Bank of America a jövőben is megteszi. hét. Ezeket a bevételi jelentéseket a bevétel és a nettó bevétel meredek csökkenése jellemezte, mindenféle bonyodalom között. Részvényei csoportosan folytatták a tavaly novemberben megkezdett időszakos csökkenését.

A WOLF STREET piaci kapitalizációs indexe az öt nagy csoportban 23,5%-ot esett legutóbbi, 2021 októberi csúcsa óta (adatok: YCharts):

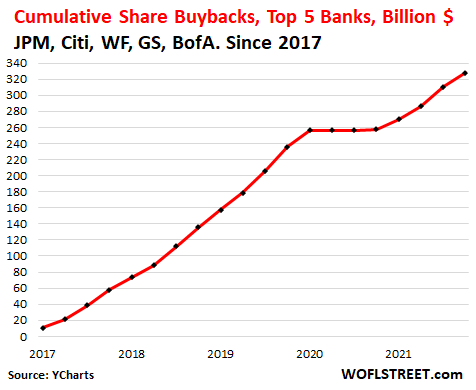

Ez a katasztrófa hatalmas részvény-visszavásárlások közepette következett be. Ezek a bankok rendszeresen szerepeltek a legnagyobb részvényvisszavásárlások között az Egyesült Államokban, kivéve a világjárvány idején, amikor a gyakorlatot háromnegyedére leállították.

A 2017-től 2021-ig tartó öt év alatt az öt bank 328 milliárd dollár készpénzt égetett el, pazarolt el és semmisített meg, amikor visszavásárolta a részvényeit, hogy megerősítse részvényeit, és most a részvényeiken nincs mit felmutatni (az YCharts adatai):

Az első negyedév rossz volt: az induló nyilvános ajánlatok összeomlottak, a jelzáloghitel-tevékenység akadozott, és egyéb dolgok is történtek.

c. B. Morgan Chase [JPM] A negyedéves banki bemutató szerda reggel kezdődött, amikor arról számoltak be, hogy nettó bevétele 42%-kal 8,3 milliárd dollárra esett az első negyedévben a tavalyi első negyedévhez képest. A bevétel 5%-kal 30,7 milliárd dollárra esett, ami a befektetési banki üzletág bevételeinek 35%-os visszaesésének köszönhető.

A szerda reggeli eredményhirdetés óta eltelt két kereskedési napon a JP Morgan részvényei 4,1%-ot, illetve 25%-ot estek a januári 52 hetes csúcshoz képest.

A hitelfelvevőkre nehezedő kamatemelés okozta pénzügyi nyomásra készülve 902 millió dollárt különített el a hitelveszteség-tartalékra, szemben a járvány során létrehozott hitelveszteség-tartalékok elindítása előtt évi 5,2 milliárd dolláros haszonnal. 582 millió dollár nettó engedményt könyvelt el, így a teljes hitelköltség 1,5 milliárd dollárra nőtt.

Vállalati és befektetési banki bevételeit 524 millió dolláros veszteség sújtotta, „amit a finanszírozási marzs növekedése, valamint a nyersanyagokkal szembeni kitettség növekedésével és az Oroszországhoz kötődő partnerekkel szembeni származtatott ügyletek csökkenésével kapcsolatos hitelértékelési kiigazítások okoztak”. bevételkiadás.

Az eredményfelhívás során Jamie Dimon vezérigazgató elmondta, hogy a bank „jelentős geopolitikai és gazdasági kihívások előtt áll a magas infláció, az ellátási lánc problémái és az ukrajnai háború miatt”.

Goldman Sachs [GS] A jelentés szerint az első negyedévben a bevétel 27%-kal, 12,9 milliárd dollárra, a nettó bevétel pedig 42%-kal 3,9 milliárd dollárra esett vissza.

A Goldman Sachs részvénye enyhén csökkent csütörtökön, 24,5%-kal a november eleji 52 hetes csúcshoz képest.

A befektetési banki bevételek 36%-kal 2,4 milliárd dollárra csökkentek. A hitelezési veszteségekre 561 millió dollárt különített el, szemben az egy évvel korábbi 70 millió dolláros haszonnal. A vagyonkezelési bevételek 88%-kal 546 millió dollárra zuhantak, „elsősorban a részvénybefektetések nettó veszteségeit, valamint az adósság- és hitelbefektetésekből származó, jelentősen alacsonyabb nettó bevételt tükrözve.”

A fogyasztói és vagyonkezelési részlegben azonban a bevétel 21%-kal 2,10 milliárd dollárra nőtt. A globális piaci bevétel 4%-kal 7,87 milliárd dollárra nőtt. És igen, az áru-, deviza- és kötvénypiaci zavarok miatt a FICC (fix kamatozású, deviza és nyersanyagok) bevétele 21%-kal 4,71 milliárd dollárra ugrott.

„A gyorsan fejlődő piaci környezet jelentős hatással volt az ügyfelek tevékenységére, mivel megjelent a kockázati közvetítés, és teljesen leállt a részvénykibocsátás” bevételkiadás Azt mondta.

A kezdeti nyilvános ajánlattételek mindenhol rosszak voltak.

A „teljesen leállított” részvénykibocsátással Goldman IPO-król és SPAC-okról beszél, amelyek közül sok látványosan robbanásszerűen megnőtt az elmúlt 12 hónapban. Néhányat most követek nyomon, köztük azokat is, ahol a Goldman Sachs volt a fő kezes, a WOLF STREET kategóriában. kirobbanó készletek.

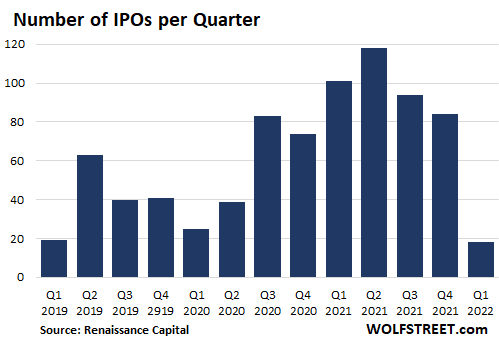

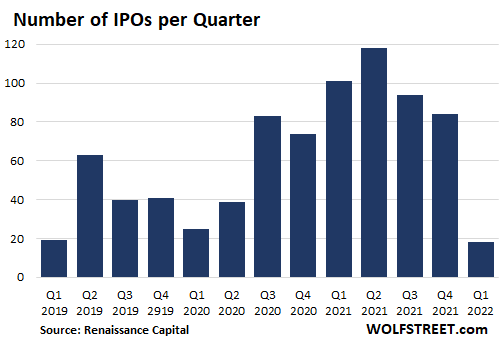

A kezdeti nyilvános kibocsátás hatalmas díjgenerátort jelent a befektetési bankok számára. De ezeknek az újonnan jegyzett részvényeknek az összeomlása mára lényegében eltüntette az új IPO-k iránti étvágyat, ami csak szórakoztató a könyörtelen felhajtás és pánik piacán. A Renaissance Capital adatai szerint az első negyedévben mindössze 18 tőzsdei bevezetés történt, ebből mindössze kettő márciusban, ami a tavalyi második negyedévi 118 IPO-hoz képest:

Városcsoport [C] A jelentés szerint a bevétel 2,5%-kal 19,2 milliárd dollárra esett vissza. A nettó eredmény 46%-kal 4,3 milliárd dollárra csökkent, a magasabb működési költségek (+15%) és a 755 millió dolláros hitelveszteség következtében, szemben az egy évvel korábbi 2,05 milliárd dolláros kamatokkal.

A probléma nem az amerikai fogyasztókkal van. A Citibank azt mondta jelentésében: jól vannak bevételkiadás: „Továbbra is látjuk az amerikai fogyasztók egészségét és rugalmasságát a hitelköltségeken és a törlesztési rátákon keresztül. Jól részt vettünk az olyan kulcsfontosságú tényezőkben, mint a kártyahitel-növekedés és a kivásárlási eladások erőteljes növekedése, ezért szeretjük az üzletet fejes.”

A legnagyobb bűnös a befektetési banki tevékenység volt, beleértve az IPO-kat is: „A jelenlegi makro háttér hatással volt a befektetési banki tevékenységre, mivel a tőkepiaci aktivitás visszaesését tapasztaltuk. Ez továbbra is kulcsfontosságú befektetési terület számunkra, mondta a Citigroup.

Részvényei 1,6 százalékkal drágultak csütörtökön, de 36 százalékkal estek vissza a júniusi 52 hetes csúcshoz képest.

Wells Fargo [WFC] A jelentés szerint a bevétel 5%-kal 17,6 milliárd dollárra esett vissza. A nettó eredmény 21%-kal 3,67 milliárd dollárra esett.

Az egyik bűnös a jelzáloghitelezési tevékenység volt, amely 33%-kal esett vissza a negyedévben a magasabb jelzáloghitelek kamatai miatt. Wells Fargo mondta egy újságban bevételkiadás.

A részvények 4,5%-ot estek csütörtökön, két hónap alatt pedig 23%-ot estek a február eleji 52 hetes csúcshoz képest.

amerikai bank [BAC] A bevételekről hétfőn számolnak be. Az előrejelzések szerint részvényei 3,2%-ot esnek csütörtökön, és 25%-ot veszítenek a februári 52 hetes csúcsról.

Szívesen olvassa a WOLF STREET-et, és szeretné támogatni? Használj hirdetésblokkolókat – teljesen megértem, miért –, de szeretnéd támogatni az oldalt? Lehet adományozni. Nagyon értékelem. Kattintson egy bögre sörre és jeges teára, hogy megtudja, hogyan kell csinálni:

Szeretne e-mailben értesítést kapni, amikor a WOLF STREET új cikket tesz közzé? Itt regisztrálj.

„Utazási specialista. Tipikus közösségi média tudós. Az állatok barátja mindenhol. Szabadúszó zombinindzsa. Twitter-barát.”

More Stories

GDP (második becslés), vállalati nyereség (előzetes becslés), 2024 II

Az Nvidia bevételeinek összefoglalója: A vezérigazgató Blackwellről beszél, de nem felel meg a legmagasabb elvárásoknak

Csökken a Nasdaq és az S&P 500 részvényei az Nvidia csalódást keltő eredménye előtt