Két széles körben követett jelentés szerint ezen a héten ismét emelkedtek az amerikai jelzáloghitelek, mivel a lakáshitelek iránti kereslet visszaesett.

A vevők és az eladók egyre inkább az élen járnak, mivel a 30 éves fix kamatozású jelzáloghitelek átlagos kamatlába – mára több mint kétszerese az év eleji értéknek – megközelíti a 7%-ot.

A lakásépítők is veszítenek a lakáspiacba vetett bizalmukból az emelkedő árak közepette, amit az egyik iparágvezető „egészségtelennek és fenntarthatatlannak” minősít.

„A magas, közel 7%-os jelzálogkamatok jelentősen visszafogták a keresletet, különösen a potenciális első és első generációs lakásvásárlók esetében” – mondta Jerry Konter, a Házépítők Országos Szövetségének elnöke. Azt mondta ezen a héten.

„A politikai döntéshozóknak foglalkozniuk kell az egyre mélyülő lakhatási megfizethetőségi válsággal.”

ne hagyja ki

30 éves fix kamatozású jelzáloghitel

Az átlagos 30 éves fix kamatozású jelzáloghitelek kamata ezen a héten 6,94%, szemben a Freddie Mac jelzálog-óriás egy héttel ezelőtti 6,92%-ával. Csütörtökön említettem. Egy évvel ezelőtt ekkor a 30 éves átlag 3,09% volt.

Míg a legutóbbi kamatemelések mérsékeltebbek voltak, mint az előző hetekben, a hitelfelvételi költségek még mindig 20 éves csúcson vannak, és egyre rosszabbak.

„A 30 éves lejáratú fix kamatozású jelzáloghitelek még mindig 7%-osak, és negatívan hatnak az ingatlanpiacra az alacsonyabb kereslet formájában” – mondja Sam Khater, a Freddie Mac vezető közgazdásza.

„Ráadásul a házépítők bizalma a felére csökkent a hat hónappal ezelőttinek, és az építkezések, különösen a családi házépítések továbbra is lassulnak.”

15 éves fix hozamú jelzáloghitelek

Freddie Mac szerint a 15 éves fix kamatozású jelzáloghitel kamata átlagosan 6,23%, a múlt heti 6,09%-hoz képest. Egy évvel ezelőtt ekkor a 15 éves ráta átlagosan 2,33% volt.

Azóta a vásárlók jelentős vásárlóerőt veszítettek – és sokuknak módosítaniuk kellett költségvetésüket, vagy le kellett függesztniük a keresést.

Kevesebb vevővel szembesülve az eladók már nem tudnak mindent megtenni.

„A közelmúltban eladott, több mint egy hónapja a piacon lévő ingatlanok közül az eladóknak átlagosan 12%-kal kellett árat csökkenteniük” Azt mondja Nadia Evangelo, az Ingatlanközvetítők Országos Szövetségének vezető közgazdásza.

5 év szabályozható jelzáloghitel

Az egyre népszerűbb ötéves, szabályozható kamatozású jelzáloghitel (ARM) átlagosan 5,71%-ot ért el ezen a héten, szemben az előző heti 5,81%-kal.

Egy évvel ezelőtt ebben az időben ezek a szabályozható kamatozású jelzáloghitelek átlagosan 2,54%-ot tettek ki.

Egy alacsonyabb kamatláb ezen a héten valószínűleg növeli az ötéves ARM iránti keresletet, amely az első öt évben rögzített kamatláb, majd felfelé vagy lefelé igazodik olyan kritériumok alapján, mint pl. kamatláb.

A vevők a nagy recesszió óta nem látott kamatláb mellett szedték be az állítható kamatozású jelzáloghiteleket, fogadva, hogy lehetőségük lesz alacsonyabb fix kamatozású jelzálogkölcsönre refinanszírozni, mielőtt módosítanák az ARM-jüket.

A jelzáloghitelek kamatai az „új rendben” lehetnek

Az árfolyamok ebben az évben folyamatosan emelkedtek A Federal Reserve intézkedései A magas infláció évtizedekre visszaszorítására – annak ellenére, hogy fájdalmat okoz a fogyasztóknak.

A mai árfolyamok „új normálisnak” tekinthetők – mondja Evangelo.

Megjegyzi, hogy az 1990-es évek közepén és a 2000-es évek végén 7%-os arány volt jellemző. A lakástulajdon azonban akkoriban magasabb volt, mint most.

„A potenciális vásárlóknak ma a növekvő inflációval is meg kell küzdeniük” – mondja Evangelo. Miközben az infláció meghaladja a bérnövekedést, a tipikus háztartásnak bővítenie kell költségvetését, és jövedelmének több mint 25%-át jelzáloghitel-fizetésre kell fordítania.

„Beleértve az egyéb kiadásokat, például a jelzálog- és lakásbiztosítást, az adókat és az ingatlanfenntartási költségeket, a lakásvásárlási költségek meghaladják a tipikus háztartási jövedelem 30%-át.”

Jelzálog-kérelmek ezen a héten

A legfrissebb jelentések szerint a jelzáloghitel-igénylések heti szinten 4,5%-kal csökkentek Jelentés A Jelzálogbankárok Szövetségétől (MBA).

„Az árak növekedésének sebessége és szintje ebben az évben nagymértékben csökkentette a refinanszírozási tevékenységet, és súlyosbította a vásárlási piacon meglévő megfizethetőségi kihívásokat” – mondja Joel Kahn, az MBA-kért felelős alelnök és vezető közgazdász-helyettes.

„A lakóingatlanok tevékenysége a lakásépítéstől a lakáseladásig az áremelkedéssel párhuzamosan csökkenő tendenciát mutat.”

A meglévő hitel-refinanszírozási igények 7%-kal csökkentek az előző héthez képest, és 86%-kal voltak alacsonyabbak, mint egy évvel ezelőtt. A refinanszírozás részesedése a jelzáloghitelezésből 28,3%-ra esett vissza az előző heti 29%-ról.

A lakásvásárlási igények 4%-kal csökkentek ezen a héten – és 38%-kal voltak alacsonyabbak, mint egy évvel ezelőtt.

„Ezekkel a magas arányokkal az ARM részesedése az összes alkalmazás 12,8%-ára emelkedett, ami 2008 márciusa óta a legmagasabb arány” – mondja Kahn.

„Az ARM-hitelek továbbra is életképes megoldást jelentenek azoknak a hitelfelvevőknek, akik még mindig próbálnak módot találni havi törlesztőrészleteik csökkentésére.”

Mit olvasol ezután

-

Lakásvásárlás előtt várjam meg a lakáspiaci visszaesést? 3 ok, hogy miért Ez a csökkenés a lakásszektorban nem olyan, mint 2008-ban

-

„Nehéz, ijesztő idők voltak”: Baby-boom pénzügyi szakértők, akik átélték a nagy infláció beszámolóját Kiút a recesszióból

-

Íme, egy 60 éves amerikai állampolgár mennyit tart nyugdíj-megtakarításból – hogyan történik Hasonlítsa össze a fészektojását?

Ez a cikk csak tájékoztatást nyújt, és nem tekinthető tanácsnak. Mindenféle garancia nélkül biztosítjuk.

„Utazási specialista. Tipikus közösségi média tudós. Az állatok barátja mindenhol. Szabadúszó zombinindzsa. Twitter-barát.”

More Stories

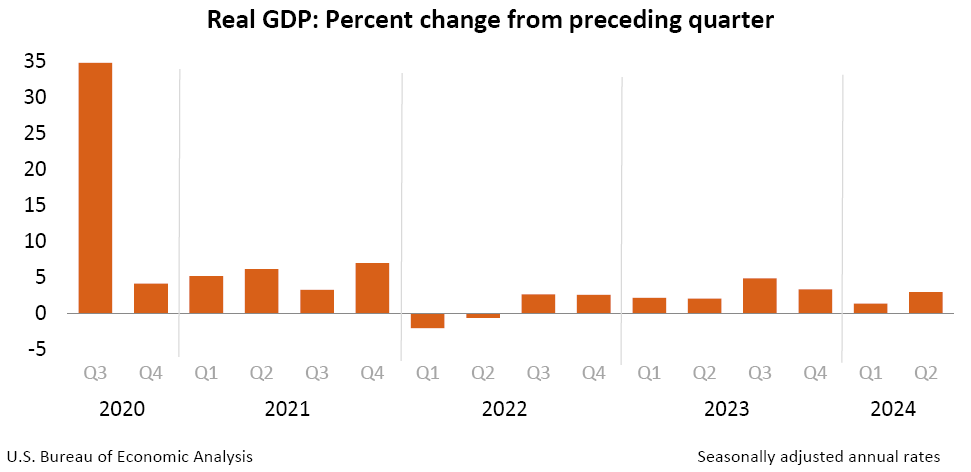

GDP (második becslés), vállalati nyereség (előzetes becslés), 2024 II

Az Nvidia bevételeinek összefoglalója: A vezérigazgató Blackwellről beszél, de nem felel meg a legmagasabb elvárásoknak

Csökken a Nasdaq és az S&P 500 részvényei az Nvidia csalódást keltő eredménye előtt