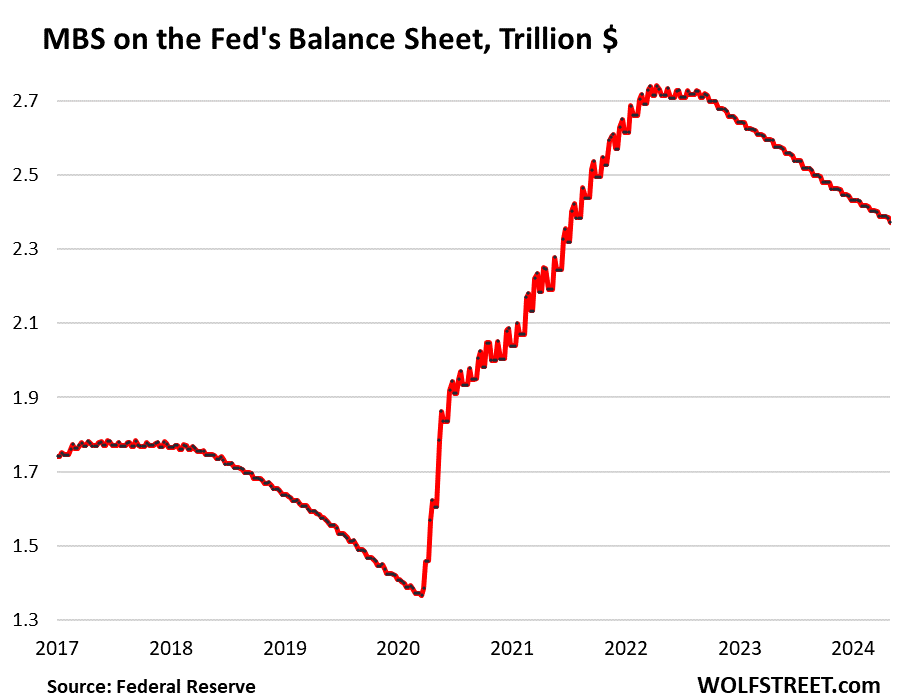

A mennyiségi szigorítás megszüntette a kincstárjegyek 38%-át és a jelzálog-fedezetű kincstárak 27%-át, amelyeket a QE a világjárvány idején hozzáadott.

Írta: Wolf Richter a WOLF STREET számára.

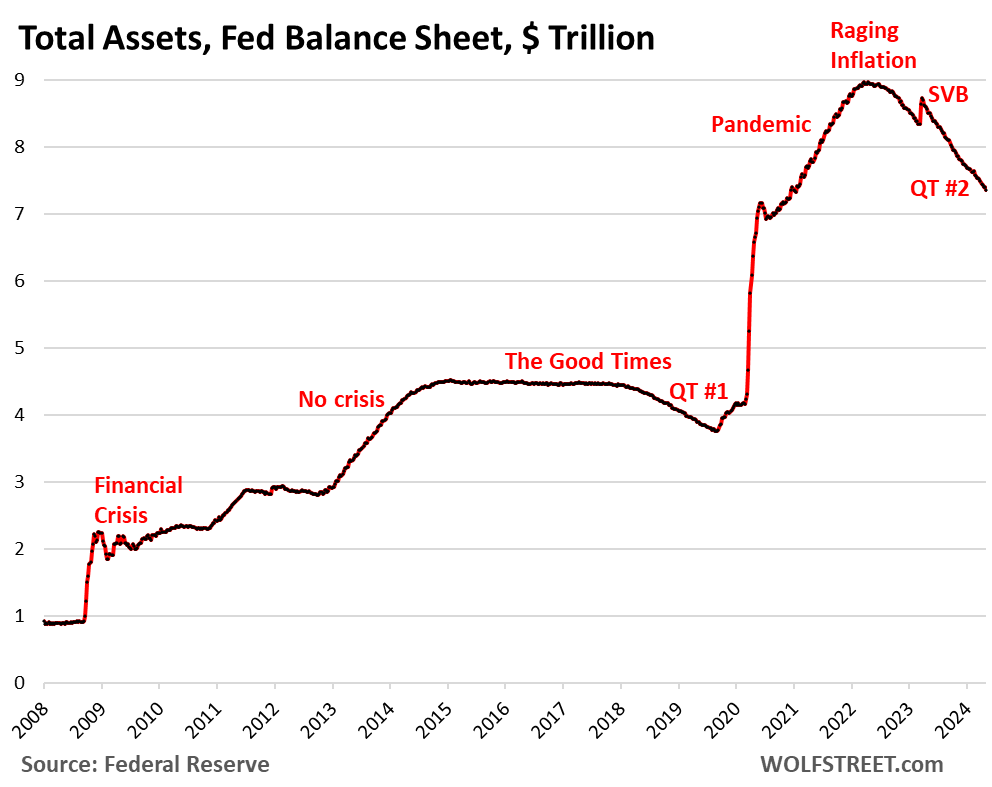

A Fed mai heti mérlege szerint a Fed mérlegfőösszege 77 milliárd dollárral csökkent áprilisban, 7,36 billió dollárra, ami 2020 decembere óta a legalacsonyabb szint. A mennyiségi lazítás 2022 áprilisi vége óta a Fed 1600 billió dollárt veszített.

Az erről szóló több hónapos beszélgetés után a Fed hivatalosan is tisztázta, mikor, hogyan és milyen mértékben lassítja a QT-intervallumot. A mérleget igyekeznek minél jobban csökkenteni anélkül, hogy bármit is felfújnának, és ezt könnyen meg is teszik, ez a remény.

- Júniusban kezdődik

- A maximális kincstári kiáramlás 60 milliárdról 25 milliárd dollárra csökkent

- Az MBS folyósítási felső határa nem változott, 35 milliárd dollár

- Ha Mohammed bin Szalmannak havi 35 milliárd dollárnál gyorsabban fogy ki a pénze, akkor a többletet a kincstári értékpapírok váltják fel, nem Mohammed bin Szalman.

- Mohammed bin Salman „hosszú távon” lényegében eltűnik a mérlegből.

Qt kategóriánként.

Kincstárjegyek: – 57 milliárd dollár áprilisban – 1,25 billió dollár a 2022 júniusi csúcsról 4,52 billió dollárra, ami 2020 októbere óta a legalacsonyabb szint.

A Fed a pandémiás mennyiségi lazítási programja során hozzáadott 3,27 billió dollár kincstári állományának 38%-át dömpingelte.

A kincstárjegyek (2-10 éves lejáratú értékpapírok) és a kincstári kötvények (20 és 30 éves lejáratú értékpapírok) a hónap közepén és a hónap végén „gurítják” a mérleget, amikor lejárnak, és a Fed megkapja az arcot. fizetett érték. A maximális átgörgetés havi 60 milliárd dollár, és ezt az összeget durván csökkentettük, levonva a Fed kincstári inflációval védett értékpapírokon (TIPS) származó nyereségét, amely hozzáadódik a TIPS tőkeösszegéhez.

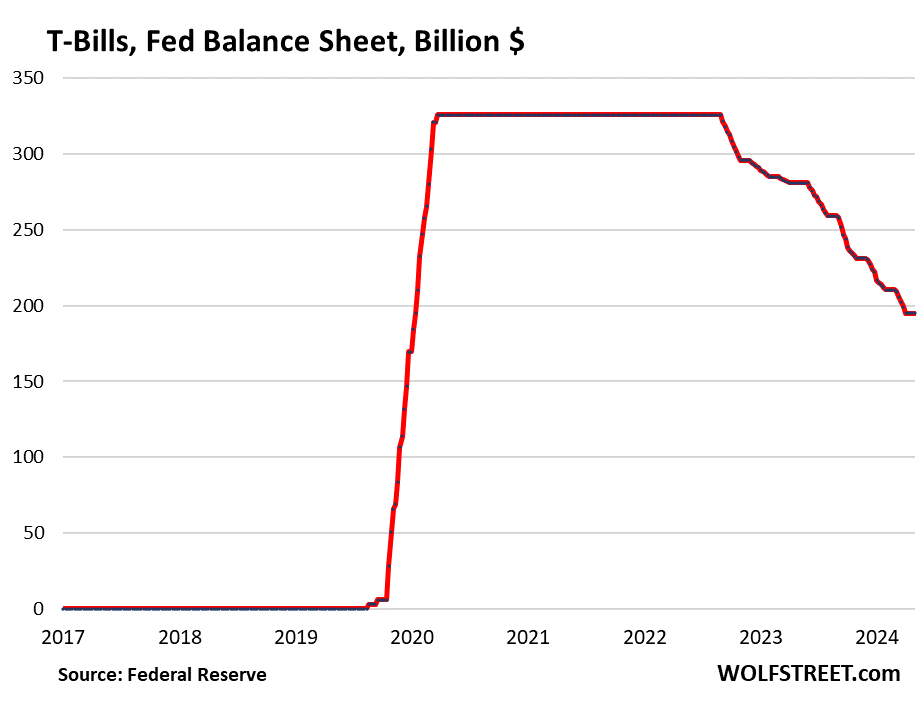

Kincstárjegyek. Áprilisban változatlan, 195 milliárd dollár. Ezek a legfeljebb egy éves futamidejű értékpapírok a Federal Reserve mérlegében szereplő 4,52 billió dolláros kincstári értékpapírok között szerepelnek. De különleges szerepet játszanak a QT-ben.

A Fed csak akkor engedélyezi a kibocsátást (lejáratkor nem helyettesíti őket), ha nincs elegendő hosszú távú kincstárjegy a 60 milliárd dolláros havi felső határ eléréséhez. Ez lehetővé tette a Fed számára, hogy havonta mintegy 60 milliárd dollárnyi kincstári kötvényt engedjen ki.

2020 márciusától a QT időszak növekedéséig a Fed 326 milliárd dollárnyi kincstárjegyet tartott, amelyeket lejáratukkor folyamatosan cserélt (folytonos vonal az alábbi ábrán).

A leglassabb QT júniusban kezdődik Ugyanezt az elvet fogja követni a kincstárjegyeknél is. De az első hónap, amikor a kincstári allokációk az új 25 milliárd dolláros felső határ alá esnek, 2025 szeptembere (17 milliárd dollár). Tehát a mérlegben szereplő kincstárjegyek addig változatlanok maradnak 195 milliárd dolláron, még akkor is, ha az értékpapírok és kötvények megjelennek:

Jelzáloggal fedezett értékpapírok (MBS): – 16 milliárd dollár áprilisban – 368 milliárd dollár a csúcsról, 2,37 billió dollárra, ami 2021 júliusa óta a legalacsonyabb szint. A Fed a világjárvány mennyiségi lazítása során hozzáadott jelzálog-fedezetű hiteleinek 27%-áról mondott le.

Az MBS-ek a mérlegből elsősorban az áthárított tőketörlesztések révén kerülnek kivezetésre, amelyeket a tulajdonosok a jelzáloghitel kifizetésekor kapnak (a jelzáloggal terhelt lakásokat eladják, a jelzálogkölcsönöket refinanszírozzák) és a jelzáloghitel kifizetésekor.

De a meglévő lakáseladások visszaestek, a jelzáloghitel-refinanszírozás összeomlott, így kevesebb jelzáloghitelt fizettek ki, a jelzáloglevél-tulajdonosok, például a Fed tőketörlesztése drámaian visszaesett, és az MBS sokkal lassabb ütemben vált ki egyensúlyából a maximum 35 milliárd dollárból .

QT alatt lassabb Júniustól az MBS felső határa 35 milliárd dollár marad. Amikor a lakáspiac kilábal a fagyból, és az értékesítési volumen normálisabb szintre emelkedik, a jelzáloghitelek hozama növekedni fog, így a jelzáloglevél-tulajdonosoknak fizetett tőke, a jelzáloglevelek gördülése nő a jelenlegi szintről, és a görbe a diagramon alatta meredek lesz.

Ha az áthárított tőkebefizetések meghaladják a 35 milliárd dollárt – a pandémiás lakáspiaci boom idején több hónap alatt meghaladták a 110 milliárd dollárt –, a többletet állampapírok váltják fel, nem jelzálog-fedezetű kincstárak, mivel a Fed fokozatosan ki akarja vonni a jelzálog-fedezetű kincstárakat. a mérlegében.

Banki likviditási lehetőségek.

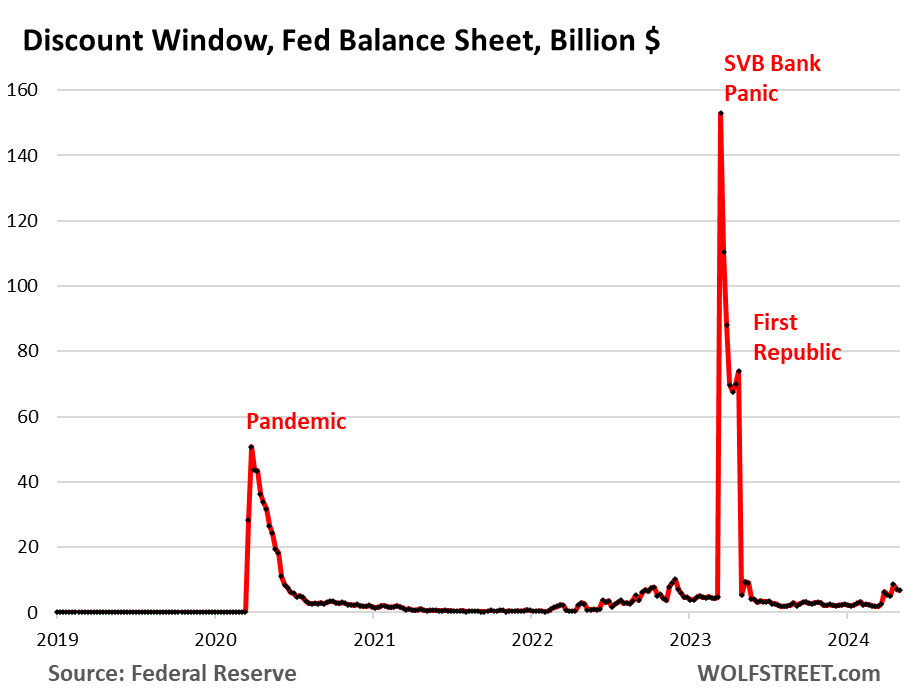

Kedvezmény ablak: + 1,3 milliárd dollár áprilisban, 6,8 milliárd dollárra. A 2023. márciusi banki pánik idején a hitelállomány rövid időre 153 milliárd dollárra emelkedett.

A diszkont ablak a Fed klasszikus likviditási ajánlata a bankok számára. A Fed jelenleg 5,5%-os kamatot számít fel a bankoknak ezekre a hitelekre – az öt kamat egyike –, és piaci értéken követel fedezetet, ami drága pénz a bankok számára használja ezt a létesítményt, hacsak nem szükséges, bár a Fed arra kéri őket, hogy rendszeresebben használják a létesítményt.

Bank Term Finance Program (BTFP): – 6,4 milliárd dollár áprilisban 124 milliárd dollárra.

Az SVB kudarca után 2023 márciusában egy pánikszerű hétvége során a BTFP-nek volt egy végzetes hibája: ára a piaci ártól függött. Amikor 2023 novemberében elkezdődött a kamatcsökkentési mánia, a piaci kamatok még akkor is estek, amikor a Fed stabilan tartotta a kamatokat, beleértve azt az 5,4%-ot, amelyet a bankoknak fizet tartalékként. Néhány kisebb bank ezután a BTFP-t használta arra, hogy arbitrázs nyereséget szerezzen, alacsonyabb piaci kamattal vett fel kölcsönt a BTFP-től, majd a készpénzt a Fed tartalékszámláján hagyta, hogy 5,4%-ot keressen. Ez az arbitrázs a BTFP egyenlegének 168 milliárd dollárra emelkedését okozta.

A Fed csalódottan látta, hogy a BTFP-vel visszaélnek nyereségszerzésre, ezért januárban az árfolyam megváltoztatásával leállította az arbitrázs lehetőségét. Lehetővé tette azt is, hogy a BTFP március 11-én lejárjon. A március 11-e előtt felvett hitelek még egy évre megvalósíthatók. 2025. március 11-ig a BTFP nulla lesz.

Mérleg 12 hónapos QT lassulás után.

Májusban a Fed további 75 milliárd dollárnyi eszközvesztést tervez, amivel a mérleg nagyjából 7,28 billió dollárra csökkenne. Júniusban kezdődik a lassabb QT. A lassabb QT első 12 hónapja után 2025. május végére a mérlegfőösszeg a következő összegekkel csökkenhet:

- Ha az MBS tőkekifizetései továbbra is havi 15 milliárd dollárt tesznek ki, ahelyett, hogy felgyorsulnának, 2025 májusának végére 180 milliárd dollárt eltávolítanak.

- 25 milliárd dollár levonása az államkincstárból 300 milliárd dollárt vonna el 2025 májusának végére.

- A BTFP 2025 márciusára eléri a nullát, és 124 milliárd dollárt gyűjt.

- A fel nem használt díjak havi 2,2 milliárd dollárt tesznek ki, ami 12 hónap alatt 26 milliárd dollárt tesz ki.

- Összesen: mínusz 630 milliárd dollár 2025. május végéig.

Ezért az MBS bevezetésének felgyorsítása nélkül a mérleg körülbelül 6,63 billió dollárra csökken 2025 májusának végére.

Szívesen olvassa a WOLF STREET-et, és szeretné támogatni? Lehet adományozni. Ezt nagyon nagyra értékelem. Kattintson a sörös és jegesteás bögrére, hogy megtudja, hogyan:

Szeretne e-mailben értesítést kapni, amikor a WOLF STREET új cikket tesz közzé? Itt regisztrálj.

„Utazási specialista. Tipikus közösségi média tudós. Az állatok barátja mindenhol. Szabadúszó zombinindzsa. Twitter-barát.”

More Stories

GDP (második becslés), vállalati nyereség (előzetes becslés), 2024 II

Az Nvidia bevételeinek összefoglalója: A vezérigazgató Blackwellről beszél, de nem felel meg a legmagasabb elvárásoknak

Csökken a Nasdaq és az S&P 500 részvényei az Nvidia csalódást keltő eredménye előtt