Sam Bankman-Fried elmondta, hogy az Alameda Research a kezdeti idők óta túlléphette az FTX-tőzsde szokásos hitelfelvételi határait, egy engedményben, amely jól szemlélteti, hogy az egykori milliárdos kereskedési üzlet évekkel a 2022-es kriptovaluta-válság előtt kedvezményes elbánásban részesült az ügyfelekkel szemben.

A Financial Timesnak adott interjújában a 30 éves férfi elmondta, hogy Alameda milyen óriási szerepet játszott a tőzsde 2019-es beindításában, és azt, hogy az FTX-től kezdettől fogva kiemelkedően magas hitelfelvételi szintet tudott elérni.

Bankman-Fried azt mondta, hogy „amikor először elindítottam az FTX-et”, Alamedának „meglehetősen nagy korlátai voltak” a tőzsdétől való kölcsönfelvételében, de ő „nagyon” azt kívánta, bárcsak a kereskedési céget ugyanolyan követelményeknek tartaná, mint a többi ügyfelet.

Arra a kérdésre, hogy az Alameda továbbra is nagyobb korlátokat ír-e be, mint más ügyfelek, azt mondta: „Azt hiszem, ez igaz lehet.” Nem határozta meg az Alameda határainak méretét, amelyek nagyobbak, mint a többi ügyfélé.

Az FTX és az Alameda nyilvánosan különálló entitásként tüntették fel magukat, hogy elkerüljék az összeférhetetlenség érzékelését a tőzsde, amely egy hónappal az összeomlása előtt több milliárd dollárnyi ügyfélügyletet dolgozott fel, és a saját tulajdonú Bankman-Fried kereskedelmi cég között.

Bankman-Fried megjegyzései rávilágítottak arra, hogy Alameda régóta különleges bánásmódban részesült. A vállalatok közötti szoros kapcsolatok és az Alameda által az FTX-től felvett nagy összegű kölcsön nagy szerepet játszott a tőzsde lenyűgöző összeomlásában, amely egykor az egyik legnagyobb kriptovaluta volt, és a befektetők, köztük a Sequoia és a BlackRock értéke 32 milliárd dollár volt.

Bankman-Fried, aki korábban a digitális eszközipar egyik legelismertebb alakja, elnézést kért azokért a hibákért, amelyek miatt 1 millió hitelező hatalmas veszteséget szenvedett el az FTX-re bízott pénzeszközök miatt, de tagadta, hogy szándékosan visszaélt az ügyfelek vagyonával.

Bankman-Fried elmondta, hogy az Alameda nagy hitelfelvételi korlátai abból adódnak, hogy az áruház korán az FTX jelentős likviditásszolgáltatója volt, mielőtt más pénzügyi csoportokat vonzott volna.

Az FTX, más nagy offshore kereskedési helyszínekhez hasonlóan, nagy mennyiségű származékos ügyletet keresett, ami lehetővé tette a kereskedők számára, hogy felfújhassák téteiket kölcsönből vett pénz felhasználásával – de a professzionális cégek általában kötelesek a piac zökkenőmentes működéséhez.

„Ha visszamegyünk 2019-be, amikor az FTX először elindult, akkor az Alameda a platform mennyiségének 45 százaléka volt, vagy valami ilyesmi” – mondta Bankman-Fried. „Alapvetően egy olyan helyzet volt, amikor az Alameda-fiók kifogyott az új pozíciók felvételére való képességéből, ami kockázati problémákat okozna a platform számára, mert nem volt elég likviditásszolgáltatónk. Szerintem emiatt meglehetősen nagy korlátai vannak.”

Elmondása szerint ebben az évben az Alameda a kereskedési volumen körülbelül 2 százalékát tette ki, és már nem volt a tőzsde fő likviditásszolgáltatója. A Bankman-Fried sajnálatát fejezte ki amiatt, hogy nem vizsgálta felül a társaság kereskedési tranzakcióját, hogy megbizonyosodjon arról, hogy ugyanazok a hitelfelvételi korlátozások vonatkoznak rá, mint a tőzsdén működő többi hasonló társaságra.

Az FTX kereskedőket adott kölcsön annak érdekében, hogy kis kezdeti ráfordítással nagy kriptovaluta fogadásokat köthessenek, ez az úgynevezett margin trade. Az Alameda jelentős FTX-kitettsége volt a fő oka annak, hogy a kereskedelmi társaság mérlegének gyengesége pénzügyi válságot idézett elő, amely mindkét vállalatot bekebelezte.

Bankman-Fried közel 10 milliárd dollárra becsülte Alameda kötelezettségeit az FTX-szel szemben, mire a két cég novemberben csődöt jelentett.

Volumenben, bevételben, likviditásban gyakorlatilag független volt a tőzsde az Alamedától. Nyilvánvalóan ez nem volt igaz sem a pozíciók, sem a helyek mérlegei tekintetében.

John Ray, a veterán fizetésképtelenségi szakértő, aki az FTX-et csődhelyzetben kezeli, bírálta a korábbi vezetést, amiért nem tartotta külön az Alamedát és az FTX-et. A bírósági beadványokban megjegyezte „az Alameda bizalmas mentességét az FTX.com automatikus felszámolási protokolljának bizonyos vonatkozásai alól”.

Az automatikus felszámolás, vagyis a feszült helyzetek megszüntetése az FTX kockázatkezelési eljárásainak alapelve, és kulcsfontosságú része volt az Egyesült Államok pénzügyi szabályozásának egyes részei megváltoztatására irányuló javaslatainak. Amikor egy tipikus ügyfél-tranzakció összeomlani kezdett, az FTX felszámolási mechanizmusnak meg kellett volna kezdenie a számla fedezetét, hogy megvédje a helyet attól, hogy egy kereskedés veszteséget okozzon a tőzsdén.

A Bankman Fried azonban azt mondta, hogy az Alameda és valószínűleg más nagy kereskedők felszámolása késedelmes lehet. Azt mondta, nem biztos abban, hogy Alamedára ugyanaz a felszámolási protokoll vonatkozik-e, mint a tőzsde többi kereskedőjére, és hogy a kereskedőcég számlatranzakciója „folyamatban van”.

kattints ide A Digital Asset Dashboard felkeresése

„Utazási specialista. Tipikus közösségi média tudós. Az állatok barátja mindenhol. Szabadúszó zombinindzsa. Twitter-barát.”

More Stories

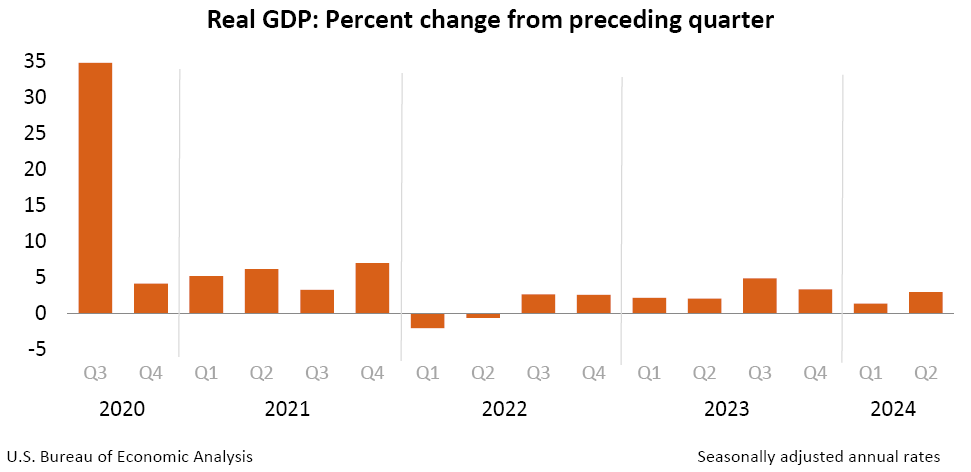

GDP (második becslés), vállalati nyereség (előzetes becslés), 2024 II

Az Nvidia bevételeinek összefoglalója: A vezérigazgató Blackwellről beszél, de nem felel meg a legmagasabb elvárásoknak

Csökken a Nasdaq és az S&P 500 részvényei az Nvidia csalódást keltő eredménye előtt