A Silvergate Capital Corp., amely a kriptoszektor egyik alappillére, egy klasszikus ügyfélfogadásban zajlik, amelyet a bankok által vezetett történelem hallgatói ismernek.

Ezen a héten felgyorsították a kaliforniai La Jolla-i létesítményből érkező ügyfelek utolsó és legveszélyesebb járatát Privát banki közzétételek, beleértve annak elismerését, hogy érvényességét veszélyeztethetik „banki szabályozóink vizsgálatai” az Értékpapír- és Tőzsdefelügyelethez benyújtott március 1-i dokumentum szerint. Ezzel a kinyilatkoztatással és a Silvergate nyílt megkérdőjelezésével a vállalat „digitális eszközökre fókuszáló üzleti életképességéről” olyan nagy ügyfelek, mint a Coinbase, a Paxos, a Circle Internet Financial és a Galaxy Digital, megszakították a kapcsolatokat.

A kriptovaluta-cégek közelmúltbeli viharos időszakaiban minden bizonnyal kedvenc bankjaik is osztoztak, de a banki szabályozó hatóságok is célba vették ezeket a hitelezőket azzal a figyelmeztetéssel, hogy ne támaszkodjanak túlságosan a kriptovalutára, azzal érvelve, hogy a bankok stabilitása sérülhet a volatilis piacnak való kitettség miatt. Alapvetően a Silvergate volt az, amiről beszéltek, amint azt a legnagyobb kriptovaluta kliensek hirtelen menekülése is mutatja.

A cég gyakorlatilag a kriptobanki tevékenység szinonimájává vált, és weboldalának nyitóoldala a mai napig az iparághoz fűződő kapcsolatait mutatja be, miután a korai években meglátta a „digitális valutában rejlő lehetőségeket”. Ennek a kapcsolatnak egy része mérgezővé válhatott a Silvergate számára, mivel a jelentések szerint az FTX csaló tevékenységével kapcsolatos vizsgálatokhoz kapcsolódik.

Az Egyesült Államok banki szabályozó hatóságai, köztük a Federal Reserve és a Federal Deposit Insurance Corporation, azért kampányoltak, hogy puffert állítsanak fel az általuk felügyelt bankrendszer és a kriptovaluta-ipar között, amelyet a hagyományos pénzügyi szektorra nézve jelentős kockázatnak minősítettek. Az ügynökségek politikai nyilatkozatai gondosan bemutatták a digitális eszközökre összpontosító bankok, valamint az azokat kibocsátó és kereskedõ társaságok elleni ügyet. Múlt heti új közleményükben pedig ismét arra figyelmeztették a bankokat, hogy betéteik gyorsan kimerülhetnek, mivel „az ügyfelek reagálnak a kriptoeszköz-szektorral kapcsolatos piaci eseményekre, a médiajelentésekre és a bizonytalanságra”.

„Nyilvánvalóan fokozott óvatosságra intenek” – mondta Alexandra Barage, Davis-Wright Tremaine bankár ügyvédje, aki egykor az FDIC magas rangú tisztviselője volt. Valószínűleg a Silvergate-re és a hasonló bankokra gondoltak, amikor kiadták a figyelmeztetéseket, ami azt mutatja, hogy a banki ügynökségek szokatlan hajlandóságot mutatnak arra, hogy „homokdobozokat helyezzenek el” annak körül, amit nem akarnak látni.

A Silvergate, amely késleltette éves jelentésének benyújtását, a héten felfedte, hogy nem biztos abban, hogy „meg tudja-e felelni a digitális eszközipar számára termékeket és szolgáltatásokat nyújtó banki intézmények fokozott szabályozási ellenőrzésének”.

Amikor a banki szabályozókra hivatkozik, Silvergate a Federal Reserve-ről beszél szövetségi szinten, és Kalifornia Pénzügyi Védelmi és Innovációs Minisztériumáról állami szinten.

A Fed felügyelőinek egyik feladata az intézmény tőkeszintjének figyelemmel kísérése, ügyelve arra, hogy az ne csússzon a kockázati határ alá. Tavaly egy kulcsfontosságú mérőszám – a Silvergate úgynevezett tőkeáttételi mutatója, amely a saját tőkéjét a teljes eszközállomány arányában méri – Közel 6 százalékpontot csúszott 11%-ról valamivel több mint 5%-ra. A még jól tőkésített bankok esetében 5% a küszöb, és a bank már pár hónapja ebbe a szintbe süllyed.

Barrage azt mondta, hogy a 4%-os kockázati szintet megközelítő bank általában hallani fog az FDIC-től. Az FDIC az amerikai ügynökség, amely a bankcsődök kezeléséért és annak biztosításáért felelős, hogy az ügyfelek a lehető legkevesebbet érjék.

„Biztos vagyok benne, hogy sok dolog zajlik a színfalak mögött” – mondta Barage, hozzátéve, hogy valószínűleg „megpróbálják megnézni, van-e működő megoldás”.

„Nem beszélünk nyitott és működő intézményekről” – mondta az FDIC szóvivője a CoinDesknek. Arra a kérdésre, hogy a Fed miért nem látta a beavatkozást, az amerikai jegybank szóvivője nem kívánta kommentálni az intézmény felügyeletét. Ha azonban a szabályozók privát módon beavatkoztak volna, és követeléseket fogalmaztak volna meg a cég vezetésével kapcsolatban, interakcióik nem feltétlenül lettek volna nyilvánosak, így nem világos, hogy az ügynökségek mennyire vettek részt a Silvergate küzdelmeiben. A kaliforniai szabályozó hatóság szóvivője szintén nem kívánt nyilatkozni.

A Silvergate képviselője csütörtökön megtagadta, hogy foglalkozzon a bank szabályozási nyomásával és tőkeproblémákkal, és nyilatkozatot küldött a CoinDesknek, hogy „keményen dolgozik” az éves jelentés benyújtásán, és nincs további megjegyzése.

A bankszektor egyik veteránja, aki jelenleg a kriptovaluta szektorban dolgozik, azt mondta, csodálkozik, miért tartott a szabályozóknak olyan sokáig foglalkozni egy nehézségekkel küzdő bankkal. A neve elhallgatását kérő politikai vezető azt mondta, hogy az FDIC-nek valószínűleg már hónapokkal ezelőtt be kellett volna kopogtatnia az ajtaján.

Amikor a bankok csődbe mennek, általában péntek este leáll. Megjelenik az FDIC legénysége, átveszi a kulcsokat, így a szakemberek végigdolgozhatják a hétvégét, és jövő hétfőig biztos alapokra helyezhetik az ügyfélbázist. Általában átadják a betéteket egy új tulajdonosnak, hogy kezelje, és elkezdenek vevőt keresni a megmaradt vagyonra.

Az FDIC biztosításnak köszönhetően az amerikai betétesek pénzeszközei biztonságban vannak, amíg nem haladják meg a 250 000 dollárt. Még ha a tulajdonjog átruházása nem is zökkenőmentes, a szövetségi kormány minden fillért garantál a felső határig – ahogy az elmúlt 89 év minden bankválsága idején is tette –, és az FDIC csekket vághat, ha nincs új bank. felé irányítani az ügyfeleket.

Az FDIC több száz intézményt bezárt a 2008-as pénzügyi válság után, de az elmúlt két évben nem volt leállása.

Az ügynökség azonban nem biztosít digitális eszközöket. A bank ügyfelei nevében tartott kriptovalutákat nem védi semmilyen kormányzati védelem.

Ha a Silvergate kudarcot vall, és részt vesz az FDIC leszerelésében, az új szerencsétlen utat tör meg az iparág számára.

„Ez lesz az első kriptovaluta bírósági felszámolási eljárás” – mondta Barage.

„Utazási specialista. Tipikus közösségi média tudós. Az állatok barátja mindenhol. Szabadúszó zombinindzsa. Twitter-barát.”

More Stories

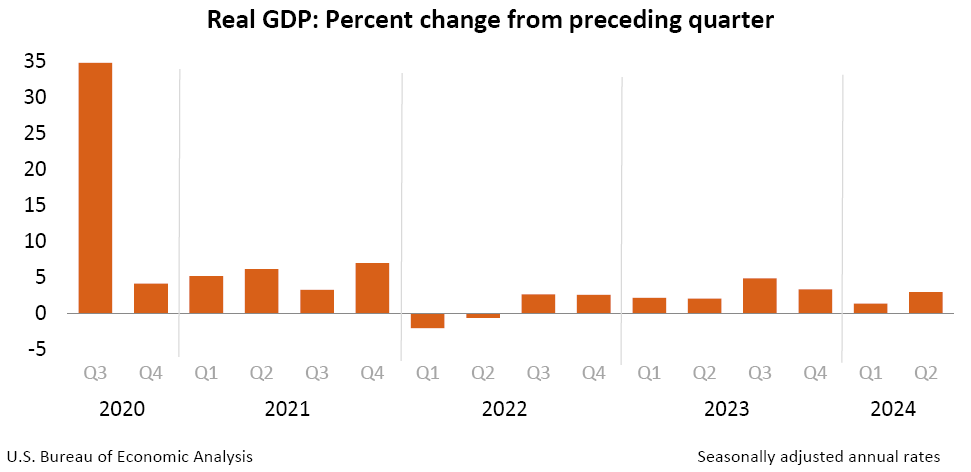

GDP (második becslés), vállalati nyereség (előzetes becslés), 2024 II

Az Nvidia bevételeinek összefoglalója: A vezérigazgató Blackwellről beszél, de nem felel meg a legmagasabb elvárásoknak

Csökken a Nasdaq és az S&P 500 részvényei az Nvidia csalódást keltő eredménye előtt