/cloudfront-us-east-2.images.arcpublishing.com/reuters/O2FMBEKGANO6LPZJNYZSVKRYOY.jpg)

November 27. (Reuters) – A Shein divatcég titokban beadta a bejelentést az Egyesült Államok tőzsdére, két, az ügyet jól ismerő forrás szerint a valószínűleg az egyik legfontosabb Kínában alapított cégnél, amelyet New York-i tőzsdére vezetnek.

A Goldman Sachs-t, a JPMorgan Chase-t és a Morgan Stanley-t nevezték ki az első nyilvános ajánlattétel (IPO) vezető aláíróinak, a szingapúri székhelyű Shein pedig valamikor 2024-ben indíthatja el új részvényeladását – közölték a források.

A források szerint Sheen nem határozta meg az ügylet nagyságát vagy az értékbecslést az IPO idején. A Bloomberg a hónap elején arról számolt be, hogy akár 90 milliárd dollárt is megcéloz a flotációban.

Shen és a bankok nem kívántak kommentálni.

A céget 2012-ben alapították Kínában, és májusban több mint 60 milliárd dollár értékű adománygyűjtést hajtottak végre, ami harmadával kevesebb, mint a tavalyi finanszírozási körben.

A legértékesebb kínai alapítású vállalat, amely eddig tőzsdére lépett az Egyesült Államokban, a Didi Global (92Sy.MU) utazásszervező óriás, amely 2021-ben debütált 68 milliárd dolláros értékkel.

A gyorsdivat-óriás tőzsdére lépése az Egyesült Államokban annak köszönhető, hogy az induló nyilvános kibocsátások piaca nehezen lendül fel a sorozatos halvány tőzsdei debütálás után.

Az elmúlt hónapokban négy nagy IPO-ra került sor, amelyek közül három csalódást okozott a befektetőknek.

A német Birkenstock szandálgyártó (BIRK.N), az Instacart élelmiszer-kiszállítási alkalmazás (CART.O) és a chiptervező Arm Holdings részvényei tőzsdei bevezetési árfolyamuk alá estek a debütálást követő napokban, bár az Arm részvényei már ezen az árfolyam felett forognak.

„Számomra nem úgy tűnik, hogy ez a megfelelő alkalom arra, hogy tőzsdére lépjenek a Shennel, de ha tőkére van szükségük, a piacok nyitva vannak… és a befektetői hangulat pozitívabb, mint néhány héttel ezelőtt” – mondta Jason Benowitz. mondott. A CI Roosevelt vezető portfóliómenedzsere.

„Amikor a befektetők áttekinthetik a pénzügyi helyzetet, historikusan erős növekedésre számítok… A kulcskérdés az, hogy képesek-e fenntartani a tempót, vagy továbbra is piaci részesedést szereznek a jövőben” – mondta.

Az Egyesült Államokban az első nyilvános részvénykibocsátás idén eddig 23,64 milliárd dollárt gyűjtött össze, szemben az előző év azonos időszakában elért 21,3 milliárd dollárral. 2021-ben az összehasonlítható érték 300 milliárd dollár volt, amikor az IPO piac a csúcs közelében volt.

ellátási láncok

Az egyik forrás, aki névtelenséget kért a titoktartási korlátozások miatt, azt mondta, Shin visszafogott promóciós körutakat kezdett az Egyesült Államokban.

[1/2]Az emberek 2023. november 10-én vásárolnak a Shein Holiday pop-up üzletében, a Times Square Forever 21-ben, New York Cityben, az Egyesült Államokban. REUTERS/David ‘Dee’ Delgado/File Photo Licencjogok megszerzése

Egyelőre nem világos, hogy a vállalat kérelmet nyújtott-e be a Kínai Értékpapír-szabályozási Bizottsághoz (CSRC) az Egyesült Államokban történő tőzsdei bevezetésért. A kínai vállalatoknak engedélyt kell szerezniük a szabályozó hatóságtól, mielőtt továbblépnének tengerentúli ajánlataikkal.

A CSRC nem válaszolt azonnal a megjegyzéskérésre.

„Mivel a Shein nagyon fontos és bomlasztó szereplő a kiskereskedelmi területen, nagy befektetői érdeklődést fog felkelteni” – mondta Neil Saunders, a GlobalData ügyvezető igazgatója.

A Reuters júliusban arról számolt be, hogy a Shen – amely 2020-ban megpróbált bevezetni az Egyesült Államokba, de elvetette ezt a tervet – legalább három befektetési bankkal együttműködött egy lehetséges IPO-n.

Augusztusban az Egyesült Államok 16 államának republikánus főügyészei felkérték az Értékpapír- és Tőzsdefelügyeletet, hogy vizsgálja felül a Sheen ellátási láncát a kényszermunka állítólagos alkalmazása miatt egy esetleges első nyilvános ajánlattétel előtt.

„Jó idő a listázáshoz”

A 10 dolláros pólóiról és 5 dolláros motoros rövidnadrágjairól ismert Shein termékeinek többségét közvetlenül Kínából szállítja a vásárlóknak légi úton, egyedi címzett csomagokban.

A közvetlen szállítási stratégia segített a vállalatnak elkerülni az eladatlan készletek felhalmozódását a raktárakban, és elkerülni az importadót az Egyesült Államokban, egyik legnagyobb piacán, mert lehetővé teszi az e-kiskereskedő számára, hogy kihasználja az olcsó termékeket mentesítő „minimális” követelményt. A meghatározásokról.

Egyes kritikusok szerint ez a rendelkezés lehetővé teszi a vállalatok számára, hogy kikerüljék a kínai árukra kivetett magas vámokat.

A gyors divat kereskedők egyre népszerűbbek az Egyesült Államokban, a Shein pedig piaci részesedést szerzett az olyan cégektől, mint a GAP, miközben a vásárlók újabb stílusokat keresnek.

Augusztusban a Shein partnerségre lépett a SPARC Grouppal, amely a Forever 21 tulajdonosa, az Authentic Brands (AUTH.N) és a Simon Property (SPG.N) bevásárlóközpontokat üzemeltető vegyesvállalat, hogy kibővítsék piaci hatókörüket.

A Shein és a Temu.com azonban nem tudta a vásárlói látogatásokat eladásokká alakítani, és e tekintetben messze lemarad a piacvezető Amazon.com (AMZN.O) mögött.

Sumit Singh, az Aequitas Research elemzője, aki a SmartKarmánál publikál, azt mondta, hogy a Sheinhez hasonló nagyvállalatok a kamatcsúcsok miatt, és megelőzik a kiskereskedőkre vonatkozó egyesült államokbeli szabályozás esetleges változásait, megragadják a tőkepiacokat.

„Most talán jó lesz nekik” – mondta.

Shein titkos amerikai IPO bejelentéséről a Shanghai Securities Journal számolt be először a múlt héten. A Wall Street Journal korábban, ma, hétfőn forrásokra hivatkozva megerősítette ezt a jelentést.

(Beszámoló: Pritam Biswa és Ananya Maryam Rajesh Bengaluruban; Mohammed készül az Arab Bulletin számára) Kin Wu Hong Kongban és Anirban Sen New Yorkban; (További tudósítások Rishabh Jaiswaltól Bengaluruban, Scott Murdochtól Sydneyben és Myung Kimtől Szingapúrban – Muhammad készítette az Arab Bulletin számára) Szerkesztő: Stephen Coates

Szabványaink: Thomson Reuters bizalmi alapelvek.

„Utazási specialista. Tipikus közösségi média tudós. Az állatok barátja mindenhol. Szabadúszó zombinindzsa. Twitter-barát.”

More Stories

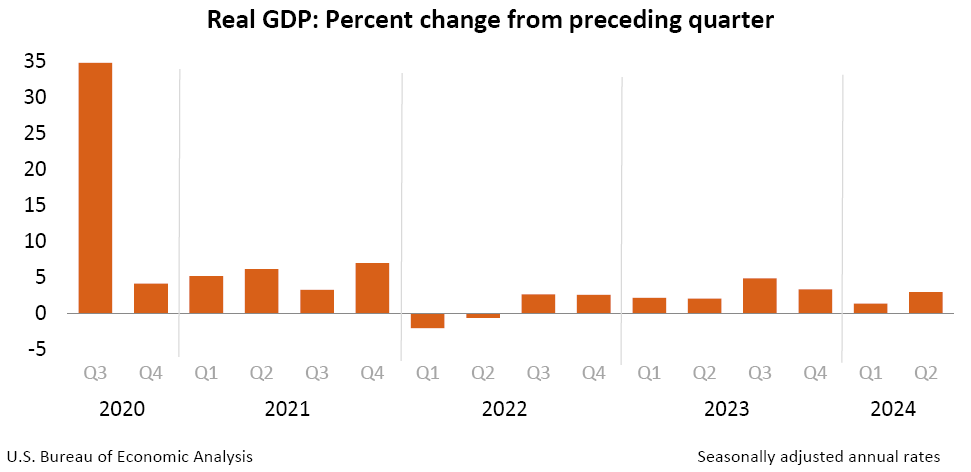

GDP (második becslés), vállalati nyereség (előzetes becslés), 2024 II

Az Nvidia bevételeinek összefoglalója: A vezérigazgató Blackwellről beszél, de nem felel meg a legmagasabb elvárásoknak

Csökken a Nasdaq és az S&P 500 részvényei az Nvidia csalódást keltő eredménye előtt