Ingyenes frissítések az Arm Ltd.-hez

Küldünk egy fájlt Myft Daily Digest E-mail kerekítése a legújabbra korlátozott kar Hírek minden reggel.

Az Arm, a SoftBank chiptervezője közel két éve megkezdte a visszaszámlálást az Egyesült Államokban az elmúlt közel két év legnagyobb kezdeti nyilvános jegyzéséig, mivel nyilvánosságra hozta a jövő hónap elejére tervezett Nasdaq tőzsdei bevezetés előzetes tájékoztatóját.

Az Arm jó úton halad afelé, hogy a legértékesebb vállalattá váljon, amely az első nyilvános ajánlattételt befejezte az Egyesült Államokban legalább 2021 novembere óta, amikor a Rivian elektromosautó-gyártót 70 milliárd dolláros kezdeti piaci kapitalizációval jegyezte.

A Masayoshi Son által vezetett SoftBank 2016-ban 32 milliárd dollárért megvásárolta az Egyesült Királyságbeli Armet. A SoftBank Group és a Vision Fund – a japán csoport által működtetett befektetési eszköz – között a hónap elején létrejött bennfentes ügyletet egy hétfői dokumentum erősítette meg. 64 milliárd dollárra becsülték. .

A tájékoztatóból kiderül, hogy az Arm bevételének közel negyedét Kínától kapja, amikor a Joe Biden-kormányzat szigorítja a korlátozásokat az Egyesült Államok félvezetőgyártó cégeinek ottani tevékenységére. Az Arm üzletét Kínában egy helyi cég irányítja, amelyet sem ő, sem a SoftBank nem irányít.

A karmodellek szinte monopóliummal rendelkeznek minden okostelefon szívében lévő chipekre, több mint 99 százalékos piaci részesedéssel. „Becsléseink szerint a világ lakosságának körülbelül 70 százaléka használ ARM-alapú termékeket” – áll a cég bejelentésében, hozzátéve, hogy a technológiát tartalmazó chipek a teljes címezhető piac 49 százalékát képviselték tavaly, valamivel több mint 200 milliárd dollár értékben. . .

A cambridge-i székhelyű Arm azonban hét év kihagyás után visszatér a nyilvános piacra, ahogy az okostelefonok piaca is az elmúlt évtized legnagyobb visszaesését éli meg.

A tájékoztató szerint az Arm 2,7 milliárd dolláros bevételről számolt be a március 31-ig tartó 12 hónapban, ami 1 százalékkal kevesebb, mint egy évvel korábban. A nettó nyereség 5 százalékkal 524 millió dollárra esett. Maga az Arm nem kapna bevételt az IPO-ból, amihez a SoftBanknak el kellene adnia részesedését.

A lassulás nyomást gyakorol az Arm-ra, hogy új növekedési forrásokat keressen az autóipari és a számítási felhő piacaira való terjeszkedés, valamint a szellemi tulajdon értékének növelése révén. Son is szívesen hangsúlyozta Arm szerepét a mesterséges intelligencia növekvő piacán.

A SoftBank több ügyféllel és technológiai csoporttal tárgyalt arról, hogy befektetők legyenek az IPO-ban, köztük az Amazon, az Intel és az Nvidia, a mesterséges intelligencia-központú chipgyártó, amelynek 66 milliárd dolláros Arm vételi ajánlata 2022-ben összeomlott. További információval nem szolgált. a potenciális sarokkövű befektetőket hétfőn kell benyújtani.

A tájékoztatóban részletezett kockázati tényezők közül Arm arra figyelmeztetett, hogy „különösen ki van téve a gazdasági és politikai kockázatoknak”, amelyek Kínát, a világ legnagyobb okostelefon-piacát érintik. Az ország részvénybevételei tavaly csökkentek a lassuló gazdasági növekedés és az „exportellenőrzéssel és nemzetbiztonsági kérdésekkel kapcsolatos tényezők” kombinációja miatt.

A vállalat Kínával fennálló kapcsolatát tovább bonyolítja az Arm China kiváltságos tulajdonosi szerkezete, amely kizárólagos jogokkal rendelkezik szellemi tulajdonának olyan kínai ügyfelek számára történő allicencelésére, mint az Alibaba és a Xiaomi.

Annak ellenére, hogy az Arm „jelentős függőségnek” tekinti az Arm China-tól, a brit csoport tavaly átruházta az egység tulajdonjogát egy SoftBank entitásra, így a tájékoztató szerint az egység 4,8 százalékos közvetett tulajdonrésze maradt.

A kínai kormány feljegyzései azonban azt mutatják, hogy a brit csoport továbbra is az Arm China közel felét birtokolja. A kínai tisztviselők azért tartózkodtak a részvényátruházás bejegyzésétől, mert azt szeretnék, hogy az Arm közvetlenül részt vegyen a kínai vegyesvállalatban – számolt be korábban a Financial Times.

Az Arm China korábbi vezetője, Allen Wu két éven keresztül ellenállt a kiszorítási kísérleteknek, mígnem a sencseni tisztviselők tavaly végül kikényszerítették.

Az Arm a beadványban egy másik helyen is jelezte, hogy „lényegi gyengeséget” azonosított a pénzügyi kimutatásai elkészítéséhez használt információtechnológiai rendszerek ellenőrzésében. Azt mondta, hogy az elmúlt pénzügyi év során több intézkedést is tett a probléma megoldására, de nem adott garanciát arra vonatkozóan, hogy mikorra sikerül teljesen megoldani.

A SoftBank egyik hosszú távú befektetője szerint a japán csoport azon képessége, hogy az Armot több mint 60 milliárd dolláros értéken tőzsdére tudja vinni egy nehéz piacon, azt a funkciót szolgálja, hogy helyreállítsa a Son, mint jelentős technológiai befektető hatalmába vetett bizalmat.

Az Arm nagy mérete és múltbeli nyilvános vállalati múltja azt jelenti, hogy kevésbé kockázatosnak tartják, mint sok hagyományos tőzsdei bevezetésre jelentkezőt, de az ügyletet mindazonáltal szorosan figyelemmel kísérik, mint az Egyesült Államok IPO-piacának erejét a 18 hónapos szárazság után.

A Goldman Sachs, a Barclays, a JPMorgan Chase és a Mizuho 24 másik bank mellett a vezető tanácsadók ebben az ajánlatban.

A hétfői bejelentés lehetővé teszi az Arm számára, hogy megkezdje IPO roadshow-ját, miután a piacok a munka ünnepe után, szeptember elején újra kinyitnak. Az Arm az év elején bizalmas előzetes tájékoztatót nyújtott be az Értékpapír- és Tőzsdefelügyelethez, de a vállalatok kötelesek dokumentumaikat legalább 15 nappal a hivatalos részvényeladás megkezdése előtt közzétenni.

Az Arm vezérigazgatója, Renee Haas várhatóan 20 millió dollár készpénzjutalomban részesül az IPO befejezésekor, valamint egy 20 millió dolláros részvényjutalomban.

„Utazási specialista. Tipikus közösségi média tudós. Az állatok barátja mindenhol. Szabadúszó zombinindzsa. Twitter-barát.”

More Stories

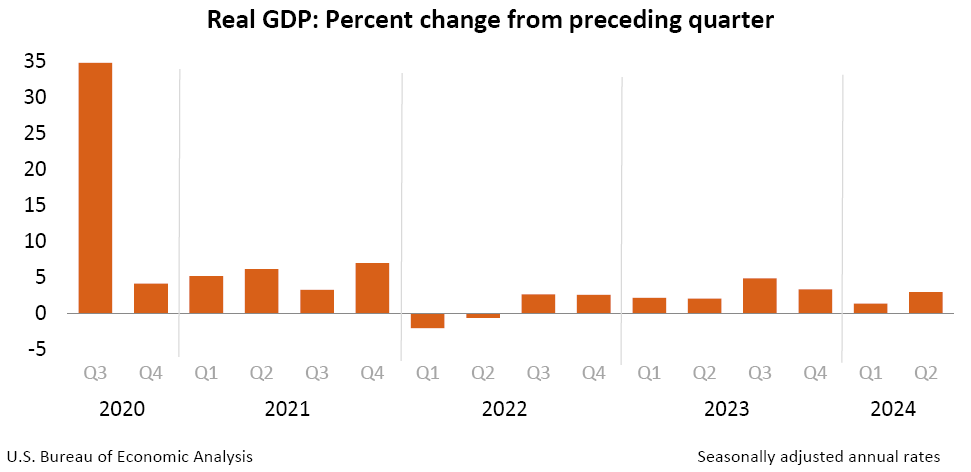

GDP (második becslés), vállalati nyereség (előzetes becslés), 2024 II

Az Nvidia bevételeinek összefoglalója: A vezérigazgató Blackwellről beszél, de nem felel meg a legmagasabb elvárásoknak

Csökken a Nasdaq és az S&P 500 részvényei az Nvidia csalódást keltő eredménye előtt