Az amerikai tőzsdén felszámolási pánik uralkodik, mivel minden elkelt. A jó hír az, hogy ezek a pánik általában nem tartanak sokáig.

Rob Hanna elemzése Számszerűsíthető élek Ritka javasolja Fordított Zweig amplitúdó (ZBT). Bár a minta mérete kicsi (1926 óta n = 10), a vizsgálat negatív hatásai egyértelműek.

vegyünk egy mély lélegzetet. Annak ellenére, hogy a negatív ZBT-k nem szerepeltek Marty Zweig munkájában, ahogyan azt a „Győzelem a Wall Streeten” című könyvében részletezi, ez a tanulmány közel áll az „adatkínzáshoz, amíg meg nem szólalsz”. Míg a pozitív ZBT-k ritka vételi jelek, Zweig könyvének 1986-os megjelenése óta hat eset történt. Tényleg megbízhat egy tanulmány eredményeiben, amikor utoljára 1943-ban volt negatív ZBT?

pánik a levegőben

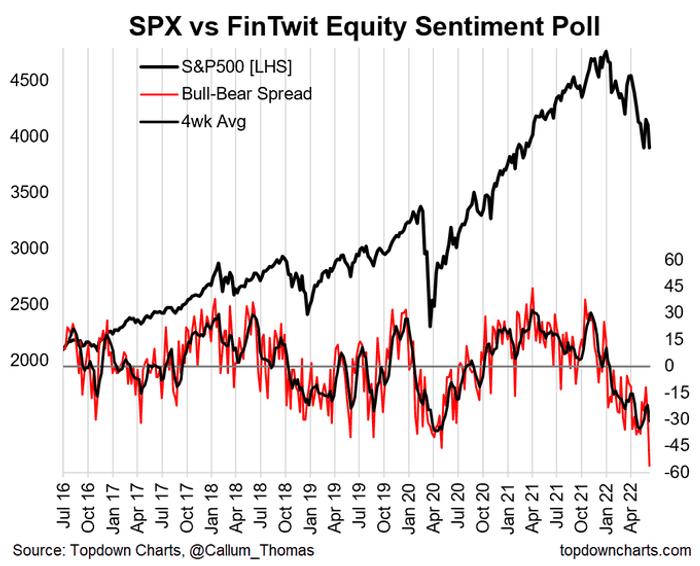

Két (tudománytalan) hétvégi közvélemény-kutatás a Twitteren a pánik bizonyítéka. Callum Thomas 2016 óta tart heti rendszerességgel közvélemény-kutatást, és az értékek történelmi mélyponton vannak. A részvények heti lefelé mutató mutatója meghaladta a 2020-as COVID-19 összeomlás idején tapasztalt szinteket, noha a négyhetes átlag nem történt meg.

Helen Messler piaci elemző hasonló felmérést végzett a hét végén, és az eredmény nettó -20%-os bearish volt. Az alatt a korlátozott ideig, amíg ezt a felmérést elvégeztem, csak néhány eset volt, amikor az értékek elérték a következő szinteket:

Míg a minta mérete kicsi (n = 5), az öt minta közül négynél S&P 500 SPX volt,

felépülés a jövő héten. Az egyik kivételnél, ahol a piac piros gyertyát mutatott, a befektetők „keddi” rali-t láttak, ami a hét hátralévő részében feljebb vitte az árakat.

Pusztán anekdotikus megjegyzésként elmondható, hogy a Meisler-felmérés résztvevői rövidebb időhorizonttal rendelkeznek, mint a Thomas-felmérésben.

Néhány ezüst bélés

Nem akarom azt sugallni, hogy ez az „alja”, hiszen az amerikai tőzsdén még mindig vannak értékelési kihívások. De néhány ezüst bélés kezdett megjelenni egy sor sötét felhőben.

Kezdjük a hosszú távú technikai perspektívával. Rámutattam arra, hogy a 200 dma feletti százalék 90% feletti, mivel a piac kilábalt a 2020-as COVID-összeomlásból, ami „jól túlvásárolt” (felső panel). A „buy goodwill” ügye elhalványult 2021 második negyedévében.

A múltban a piac elérte ennek a mutatónak a mélypontját, elérve a 15%-ot. Ez most körülbelül 20%. Már közeledik. Ezek a regressziók akkor is véget értek, amikor az 50 dma feletti százalék (alsó panel) 20% alá esett, és ez a mutató a múltban 5% alá esett. Most ott van.

„ A technikai feltételek igazodnak a hosszú távú mélypontokhoz, bár a piac még mindig hiányzik az értékelési támogatásról. „

Röviden: a technikai feltételek megfelelnek a hosszú távú mélypontoknak, bár a piac még mindig hiányzik az értékelési támogatásról.

Rövid távon a kriptográfiai tér zuhant a hétvégén, amikor a Celsius leállította a visszatérítéseket és az átutalásokat. Az epizód nem csak azt a félelmet keltette fel, hogy ez egy újabb csalás vagy egy Ponzi-séma robbanásszerű esete, hanem a likviditásra is tényleges kihatásai voltak.

Egyes Celsius-részesedésekkel rendelkező kriptobefektetők, akiknek fedezetfelhívással kellett szembenézniük, lehetősége volt vagy felszámolni pozícióit, vagy amerikai dollárt adni egy olyan intézményhez, amely nem engedélyezi a pénzkivonást. Az ezüst bélés az, hogy a kriptovaluták teljesítménye szorosan összefügg a spekulatív növekedési részvények relatív teljesítményével, ahogy az ARKK esetében is. De ez pozitív eltérést lát?

A Fed-re várva

Az egyik fejlemény, amelyet a befektetők figyelnek, a Szövetségi Nyíltpiaci Bizottság szerdai bejelentése, és az esemény némi enyhülést jelenthet a kockázatos eszközök számára. A forró fogyasztói árindex nyomán a piac most kizárja a szerdai 75 bázispontos emelkedés 30%-os lehetőségét. Ezenkívül 2023 elején 3,75%-ról 4,00%-ra enged le egy sor áremelést.

Szerintem ezek az elvárások túl szigorúak. Arra a kérdésre vonatkozóan, hogy mit fog tenni a Fed ebben a hónapban, ne feledje, hogy a Fed egy bürokrácia és egy intézmény. Ő nem olyan kereskedő, aki több képernyő előtt ül, és kereskedik a piacon, és a pivot politika nem egyetlen adatponton alapul. 50 bázispontos emelkedés valószínű, bár a 75 bázispontos emelések ésszerűek ebben az évben.

A 4%-hoz közeli végső kamat viszont nagyon agresszív lehet a kétéves Treasury 3,3%-os hozamszint mellett. A múltban a kétéves hozam egy másik becslés volt a szövetségi alapok végső kamatlábáról. Valójában a piac jövőre 3,75%-ról 4,00%-ra csökkenti a betáplált alapok kamatát, 2024-ben pedig 3,3%-ot, ami a szövetségi lazítást, következésképpen recessziót jelez.

Kam Hoi befektetési blogot ír Egy szerény diák a piacrólItt jelent meg először ez a cikk. Korábban részvényportfólió-menedzser és eladási oldali elemző.

„Utazási specialista. Tipikus közösségi média tudós. Az állatok barátja mindenhol. Szabadúszó zombinindzsa. Twitter-barát.”

More Stories

GDP (második becslés), vállalati nyereség (előzetes becslés), 2024 II

Az Nvidia bevételeinek összefoglalója: A vezérigazgató Blackwellről beszél, de nem felel meg a legmagasabb elvárásoknak

Csökken a Nasdaq és az S&P 500 részvényei az Nvidia csalódást keltő eredménye előtt