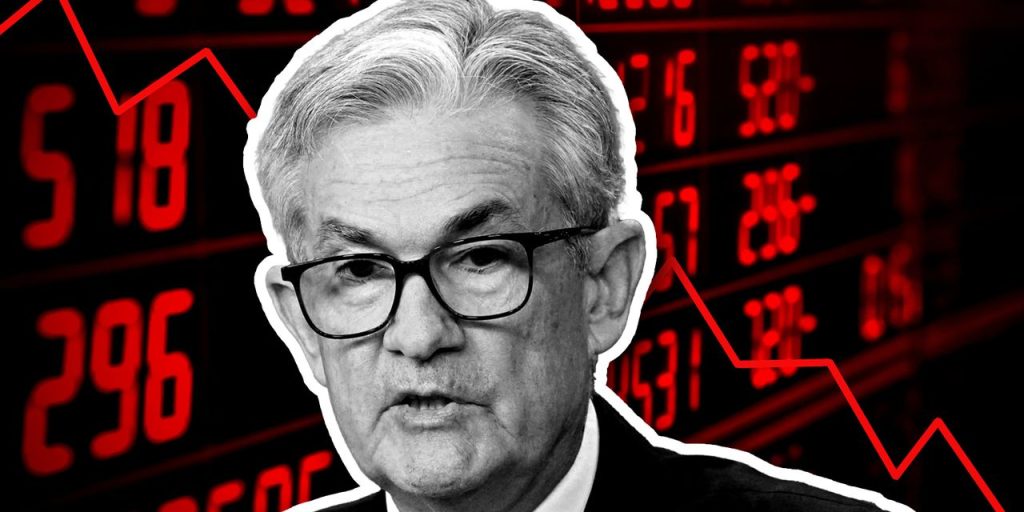

A Federal Reserve nem próbálja kritizálni a tőzsdét a még mindig forró infláció lassítása érdekében gyors kamatemeléssel kapcsolatban – de a befektetőknek fel kell készülniük több fájdalomra és ingadozásra, mert a döntéshozók, a befektetők és a stratégák nem fognak megijedni. mély eladásról szólt.

„Nem hiszem, hogy feltétlenül a részvényárak vagy kötvényárak lerombolásával próbálják lenyomni az inflációt, de ennek a hatásnak van ilyen hatása.” Tim Courtney, az Exencial Wealth Advisors befektetési igazgatója mondta egy interjúban.

Az amerikai részvények meredeken estek a múlt héten, miután az infláció látszólagos lassulását remélték A vártnál melegebb volt az augusztusi infláció. Az adatok megerősítették a Fed-alapok határidős kereskedőiben a legalább 75 bázispontos kamatemelésre vonatkozó várakozásokat, amikor a Federal Reserve szeptember 21-én lezárja politikai ülését, miközben egyes kereskedők és elemzők 100 bázispontos vagy teljes százalékos kamatemelést várnak. egy pont.

Dow Jones ipari átlagos DJIA,

heti 4,1%-os csökkenést könyvelt el, míg az S&P 500 SPX,

4,8%-ot esett, a Nasdaq Composite pedig

5,5%-os csökkenést szenvedett el. Az S&P 500 pénteken a 3900-as szint alatt ért célba, amelyet a technikai támogatás fontos területeként tartanak számon, és egyes chart-figyelők a nagy kiadók 2022-es, 3666,77-es mélypontjának június 16-án történő tesztelésének lehetőségét figyelik.

Látjuk: Medvék látszottak a tőzsdén, amikor az S&P 500 3900 alá esett.

Figyelmeztetés a globális szállítmányozási óriástól és a gazdasági vezető FedEx Corp-tól. FDX,

Tovább szította a gazdasági recessziótól való félelmeket, ami hozzájárult a pénteki tőzsdei veszteségekhez.

Olvas: Miért olyan rossz a FedEx részvényesése az egész tőzsdére?

A kincstári jegyzések is csökkentek, a kétéves kincstári hozam TMUBMUSD02Y,

Közel 15 éves csúcsra, 3,85% fölé emelkedik azzal a várakozással, hogy a Federal Reserve a következő hónapokban továbbra is emeli a kamatokat. A hozamok az árak csökkenésével nőnek.

A befektetők olyan környezetben működnek, amelyben széles körben látják, hogy a központi banknak meg kell fékeznie a makacs inflációt. Szüntesd meg a „Federal Reserve Mode” metafora fogalmát a tőzsdén.

A Fed-státusz fogalma legalábbis azóta létezik, hogy az 1987. októberi tőzsdekrach az Alan Greenspan vezette jegybankot kamatcsökkentésre késztette. A tényleges eladási opció olyan pénzügyi származékos ügylet, amely jogot, de nem kötelezettséget ad a tulajdonosnak arra, hogy a mögöttes eszközt meghatározott szinten, úgynevezett kötési áron eladja, és biztosítási kötvényként működik a piaci hanyatlás ellen.

Egyes közgazdászok és elemzők még azt is javasolták, hogy a Fed üdvözölje vagy akár célozza meg a piaci veszteségeket, ami szigoríthatja a pénzügyi feltételeket, mivel a befektetők visszafogják kiadásaikat.

Összefüggő: Az emelkedő részvényárak megnehezítik a Fed számára az infláció elleni küzdelmet? A rövid válasz: igen.

William Dudley, a Federal Reserve Bank of New York korábbi elnöke érvelt Az év elején a jegybank nem foglalkozik az inflációval Ez közel 40 éves csúcs, hacsak nem okoznak szenvedést a befektetőknek. „Nehéz megmondani, mennyit kell tennie a Fed-nek az infláció szabályozása érdekében” – írta Dudley a Bloomberg áprilisi rovatában. „Egy dolog azonban biztos: ahhoz, hogy hatékony legyen, nagyobb veszteséget kell okoznia a részvények és kötvények befektetőinek, mint amennyit eddig elszenvedtek.”

Néhány piaci szereplő nincs meggyőzve. Ovin Devitt, a Moneta befektetési igazgatója, A Fed szerint a tőzsdei volatilitás valószínűleg a monetáris politika szigorítására tett erőfeszítései mellékterméke, nem pedig cél.

„Tisztában vannak azzal, hogy a részvények járulékos károkat okozhatnak a szigorítási ciklusban”, de ez nem jelenti azt, hogy a részvényeknek „össze kell zuhanniuk” – mondta Devitt.

Azt mondta, hogy a Fed hajlandó elviselni a piacok zuhanását, a gazdaság lelassulását, sőt recesszióba süllyedését, miközben az infláció megfékezésére összpontosít.

A Federal Reserve 2008 és 2015 között 0% és 0,25% között tartotta a szövetségi alapok célkamatát, mivel kezelte a pénzügyi válságot és annak következményeit. A Federal Reserve 2020 márciusában ismét nulla közelébe csökkentette a kamatlábakat a COVID-19 világjárvány miatt. Nagyon alacsony kamattal, a Dow Jones Industrial Average,

Az S&P 500 SPX az egekbe szökött, több mint 40%-ra.

A Dow Jones piaci adatai szerint 2020 márciusa és 2021 decembere között több mint 60%-ot ugrott.

Courtney, az Exencial Wealth Advisors munkatársa szerint a befektetők hozzászoktak a „több mint egy évtizedes hátszélhez alacsony kamatlábakkal”, miközben azt várják, hogy a Federal Reserve beavatkozzon egy „helyzetben” zűrzavar esetén.

„Azt hiszem, (egyelőre) a Fed üzenete az, hogy nem fogsz többé hátszelet kapni” – mondta Courtney csütörtökön a MarketWatch-nek. Egy bizonyos szintű nappali és éjszakai hőmérséklet esetén azt hiszem, ez az üzenet. hogy a piacok maguktól tudnak és kell is növekedniük az üvegházhatás nélkül. „

Látjuk: Vélemény: A tőzsdei trend könyörtelenül medve, különösen az eheti nagy napi esések után

Eközben a Federal Reserve agresszív hozzáállása azt jelenti, hogy a befektetőknek fel kell készülniük arra, hogy „napi még néhány szúrás a mélybe” kerülhet, ami végül „utolsó nagy beáramlásnak” bizonyulhat – mondta Liz Young, a SoFi befektetési stratégiáért felelős vezetője. Csütörtökön. jegyzet.

„Ez furcsán hangzik, de ha gyorsan megtörténik, ami azt jelenti, hogy az elkövetkező néhány hónapon belül, szerintem ez egy bika esetében valóban így lesz” – mondta. „Ez egy gyors és fájdalmas visszaesés lehet, ami nagyobb gördülést eredményezhet az év későbbi szakaszában, ami tartósabb, mivel az infláció jelentősen csökken.”

„Utazási specialista. Tipikus közösségi média tudós. Az állatok barátja mindenhol. Szabadúszó zombinindzsa. Twitter-barát.”

More Stories

A légierő a General Atomics Andurilját választja a CCA-munka következő körére

A Ford felülmúlta az első negyedéves eredményvárakozást, és úgy látja, hogy az egész éves bevételek „követik a legmagasabb szintet”

A légitársaságoknak automatikusan vissza kell téríteniük minden törölt járatért és a 3 óránál hosszabb késésért: DOT